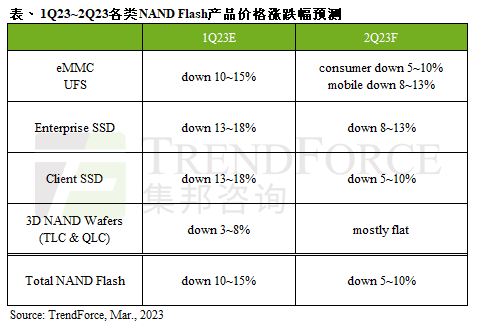

即便原厂持续进行减产,然需求端如服务器、智能手机、笔电等需求仍未见起色,NAND Flash市场仍处在供给过剩状态,故TrendForce集邦咨询预估,第二季NAND Flash均价仍将持续下跌,环比下跌幅度收敛至5~10%。而后续恢复供需平衡的关键在于原厂是否有更大规模的减产,TrendForce集邦咨询认为若目前需求端未再持续下修,NAND Flash均价有机会在第四季止跌反弹,反之,若旺季需求端持续疲弱,均价反弹时间恐再延后。

Client SSD方面,目前PC OEM零部件库存去化已见成效,且正为年中相关促销节庆备货。随着PCIe Gen 3逐步式微,原厂持续削价清理库存,PCIe Gen 4产品则因客户新项目进度缓慢,拉货动能不彰而持续有跌价压力。此外,随着QLC产品第一季报价持续走跌,连带使得TLC产品下跌,预期第二季价格跌幅空间已相对有限。在需求尚未明显回温之下,预估第二季PC Client SSD价格将环比下跌5~10%。

Enterprise SSD方面,受惠于中国云端服务供应商服务器需求近期有所提升,以及AMD Genoa平台开始放量,有望带动Enterprise SSD出货。尽管供过于求的情况使第二季价格仍难逃跌势,但目前NAND Flash销售已面临大幅亏损,各供应商未来的议价幅度逐渐缩小,预估第二季Enterprise SSD价格跌幅有望收敛至8~13%。

eMMC方面,尽管eMMC小容量产品需求平稳,大容量产品仍受笔电、智能手机市场疲弱冲击。小容量eMMC在部分模组厂积极削价竞争下,带给原厂较大价格压力,第一季已跌至低点,第二季价格下跌空间不大;大容量eMMC由于价格与同容量的智能手机UFS联动,在原厂积极促销大容量产品的趋势下,跌幅较大,预估第二季整体eMMC价格将环比下跌5~10%。

UFS方面,原厂持续积极促销大容量产品刺激客户升级平均搭载容量,且UFS 4.0产品的加入也让旗舰机种储存容量往上攀升。同时,由于智能手机品牌零部件库存已多恢复正常水位,开始考量是否针对年中促销以及下半年旺季需求备货。TrendForce集邦咨询认为,第二季在买方较有意评估采购的情况下,供应商让价意愿可能同步变高,将加速UFS价格落底,预估第二季跌幅约8~13%。

NAND Flash Wafer方面,模组厂库存水位陆续恢复正常,在下半年SSD与闪存卡、U盘等产品需求将提振的预期心理下,有意逐步放大采购量建立低价库存,以避免后续价格反弹之际,被迫吸收涨价成本。而原厂放缓新制程转进、减少wafer投片量来控制位元产出已有成效,在更多原厂加入减产行列以控制供给过剩的情况下,NAND Flash Wafer合约价季度跌幅已逐步收敛。同时,观察多数已执行减产的原厂在合约价已落至现金成本之际,为避免亏损扩大而不再主动削价竞争,预估第二季NAND Flash wafer价格将与第一季约略持平。

若有兴趣进一步了解并购买TrendForce集邦咨询旗下半导体研究处相关报告与产业数据,请至https://www.trendforce.cn/research/dram查阅,或洽询service@trendforce.cn