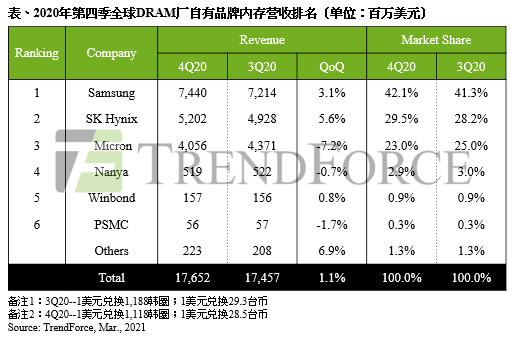

TrendForce集邦咨询表示,2020年第四季DRAM总产值达176.5亿美元,季增1.1%。整体市况归因于2020年第三季下旬华为(Huawei)被列入出口限制清单,使中国智能手机品牌Oppo、Vivo、小米(Xiaomi)积极加大零部件采购力道,欲抢食华为市占,因而带动第四季各家DRAM供应商出货表现。然受到server业者仍持续库存调节的影响,DRAM价格受到压抑,多数原厂2020年第四季营收表现与上季差异不大,仅美光(Micron)受到营运天数不同而有明显下滑。

展望2021年第一季,包括PC、mobile、graphics及consumer DRAM在内的需求仍维持稳健。历经两季库存调整,部分server DRAM业者重启新一轮备货,加上2020年12月初美光跳电事件影响,今年第一季DRAM产品价格全面正式起涨。TrendForce集邦咨询预估第一季将呈现量平价涨的走势,不过由于是市况反转的第一个季度,且需求面仍位处淡季,估计量与价成长幅度不大,整体DRAM产值可能较去年第四季小幅成长。

2020年第四季DRAM价格持续走跌,原厂获利皆受压缩

以营收表现来看,本次韩系DRAM厂与美光的表现再度有所分歧,主要是美光第四季的财务周数由前次高基期的十四周回归正常的十三周,使其在出货量与平均销售单价呈现「量价齐跌」;韩系厂商则持续呈现「量增价跌」,显示拉货力道有所回温。三星(Samsung)及SK海力士(SK Hynix)在出货增幅皆优于原先预期的情况下,抵销报价的跌幅,营收分别上扬3.1%及5.6%。美光因出货量衰退,营收走跌7.2%,导致其第四季市占下滑至23%。展望2021年第一季,由于DRAM报价正式走扬,加上美光在报价策略上最为积极,有机会拉近与前两大的市占差距。

以获利表现来看,由于2020年第四季的DRAM均价跌幅落在5~10%,导致所有厂商的获利表现皆有所收敛。以三星而言,营业利益率由上季41%跌至36%;SK海力士由上季29%跌至26%;而美光本次财报季区间(9月至11月)的报价跌幅约略等同于韩厂,其营业利益率亦由上季25%缩减至21%,厂商的成本优化幅度皆不足以弥补该季的报价跌幅。展望2021年第一季,受到DRAM报价反弹的支撑,预计原厂获利能力也将触底反弹,正式重启新一波的上涨周期。值得一提的是,以DRAM龙头厂三星为例,其在报价底部的获利水平仍高达三成,连规模相对小的南亚科(Nanya Tech)亦有近10%的获利,显示DRAM产业在新进中国业者加入以前,都将在寡占格局下维持整体获利的生态。

台厂方面,南亚科同样呈现量增价跌的表现,其2020年第四季营收小跌0.7%,而营业利益率亦随着报价走跌而下降,由上季的13.5%进一步收敛至8.8%。华邦(Winbond)方面,NOR Flash的占比持续提升,不过以第四季营收季增0.8%来看,主要是NAND Flash业务受到压缩,加上DRAM营收在利基型存储器市况率先好转的帮助下而有所提升,然涨幅不高是因供货有限而非需求不佳所致。力积电(PSMC)营收仅计自家生产之标准型DRAM产品,2020年第四季持续受到包含PMIC(电源管理IC)、Driver IC、CIS在内的逻辑产品需求畅旺,而压缩到DRAM产能,使其DRAM营收下滑约1.7%。

TrendForce集邦咨询表示,三家台厂仍将重心摆在自身最具优势的产品,各自强化所属领域的竞争力,如南亚科积极开发1A/1Bnm,期能于2021年底前送样;华邦在持续精进DRAM新制程25nm良率的同时,产能扩建仍以需求畅旺的NOR Flash为主;至于力积电在当前逻辑IC需求极佳的环境下,将持续产能满载专攻毛利较高的逻辑产品代工。

若有兴趣进一步了解并购买TrendForce集邦咨询旗下半导体研究处相关报告与产业数据,请至https://www.trendforce.cn/research/dram查阅,或洽询业务何凤玲女士linnahe@trendforce.cn。

相关文章

相关报告