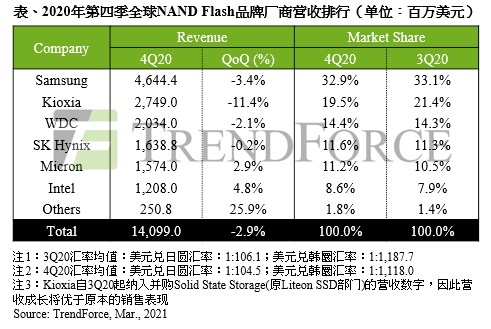

根据TrendForce集邦咨询表示,2020年第四季NAND Flash产业营收为141亿美元,季减2.9%,其中位元出货量成长近9%,大致抵消平均销售单价下跌近9%与汇率变化带来的负面影响。整体市况因server与data center端自第三季起持续去化库存,致使采购力道疲弱,进而导致市场合约价持续下跌。然而,受惠于OPPO、Vivo与小米(Xiaomi)积极备货,减缓因data center与server客户订单疲软造成的冲击;而笔电市场则持续由Chromebook带动表现强劲,然该产品所需容量较低,对NAND Flash位元消耗拉动有限。

展望2021年第一季,供给端由于三星(Samsung)、长江存储(YMTC)积极扩产,以及各供应商均转进更高层数等影响,位元产出将显著增长。需求端尽管笔电及智能手机品牌商备货动能延续,但仍因传统淡季而订单略有下修。此外,server与data center客户库存虽已大致回到健康水位,但尚未恢复采购动能,议价时供应商仍预期市场供过于求将会扩大,使合约价继续下跌,第一季营收将呈现衰退走势。

三星电子(Samsung)

受惠于中国智能手机厂商积极抢食市占而提升备货,以及笔电需求进一步增长,三星电子订单需求优于原先预期,使其2020年第四季NAND Flash位元出货量季增达7~9%。但由于data center客户采购力道不足,且enterprise客户仍着重库存去化,供过于求状态较为明显,平均单价下滑超过10%,第四季NAND Flash整体营收达46.44亿美元,季减3.4%。

产能方面,2021年三星电子为最积极扩产的供应商,除了在西安二期持续扩产外,也将开始在平泽二厂布建3D NAND生产线。产品方面,目前仍以V5(92L)为主要供给,但今年会大幅拉升V6(128层)的比重,将扩大应用在SSD以及UFS等产品。

铠侠(Kioxia)

华为(Huawei)终止备货后,铠侠在mobile端的位元出货未能透过其他品牌厂商的订单填补,加上整体enterprise SSD市场需求低落,但受到笔电、游戏主机需求挹注,整体位元出货得以呈现小幅增长;平均销售单价则因市场仍处于供过于求,而呈现8~10%的下跌,第四季NAND Flash营收达27.49亿美元,季减11.4%。

产能方面,除有缓步扩张K1厂的规划,也将维持于第一季动工兴建四日市Fab 7、北上市K2厂的规划,预定2022年后挹注产出,目标用以生产BiCS6或更进阶层数的产品。产品方面,其主要位元增长将透过产品世代的转进来达成,目前主流仍为96层BiCS4产品,112层BiCS5产品出货比重将于今年内明显提升。

西数(Western Digital)

受server客户仍处库存去化周期影响,西数2020年第四季合约价走势呈现疲弱,季跌9%。然受惠于通路端销售持续增长,以及client SSD因笔电需求持续上升,整体位元出货仍有7%增长,大致抵消对价格下跌造成的冲击,第四季NAND Flash营收仅衰退2.1%,达20.34亿美元。

产能方面,西数将持续参与铠侠在四日市Fab 7,以及北上市K2的扩产规划,以因应后续的市场竞争。制程方面,将以BiCS4(96层)做为今年主力产品;BiCS5(112层)的TLC及QLC产品预计第二季至第三季之间开始送交验证,此外,BiCS6也预计将于2022年投入生产。

SK海力士(SK Hynix)

同样受惠于中国智能手机厂商的积极拉货,2020年第四季SK海力士位元出货季增达8%,而平均销售单价主要受市场供过于求影响,季跌8%。价跌量增之下,第四季NAND Flash营收大致持平于上季,达16.39亿美元,季减0.2%。

产品方面,2021年SK海力士位元增长集中于产品层数的提升,128层产品的占比已于2020年底达30%,今年将持续增长,以取代72、96层的占比,并预定下半年推出176层产品。而并购Intel大连厂的进程方面,目前仍规划年底前完成大连厂及Intel SSD技术的产权移转。

美光(Micron)

受惠于智能手机客户备货力道延续,以及美光QLC SSD产品在PC OEM的需求持续增加,使其在2020年第四季位元出货上升17~20%,平均销售单价同样因市场需求仍疲弱而下跌约10~13%,第四季 NAND Flash营收为15.74亿美元,季增2.9%。

制程方面,美光虽有128层的产品,但相较于其他竞争对手积极转进的策略,其对主要客户的出货都直接着重在第二代的176层产品,预计仍会在第二季前送样给品牌端。产品结构方面,其QLC出货占比再度提升,位元占比已达其NVMe SSD出货的50%以上。

英特尔(Intel)

历经2020年第三季因data center及enterprise客户去化库存,导致近25%的位元出货衰退后,第四季英特尔客户采购动能虽仍疲弱,但已较上季恢复,加上PC OEM的需求持续挹注,使其位元出货恢复增长近25%。平均销售单价方面则同受市场供过于求影响,下跌近20%,第四季NAND Flash营收为12.08亿美元,季增4.8%。

此外,英特尔已与SK海力士达成出售协议,意即目前的产品分配、产能规划等不会再有大幅调整,仍延续其在enterprise SSD的优势,推动客户导入其144层产品,预计2021年大幅提升出货比重,并延续产品出货偏重QLC的策略。此外,今年为提升144层的产出效益,将于大连厂扩张产能,长期扩产效益将归属于与SK海力士。

整体而言,TrendForce集邦咨询认为,受到PC OEM第一季后积极加单支持,已使供需差距较原先预期缩减,加上市场预期第二季起data center需求将会回温,市场议价态度已逐渐转为正向,跌幅也较原先预期开始收敛,预计第二季后迅速恢复增长态势。

若有兴趣进一步了解并购买TrendForce集邦咨询旗下半导体研究处相关报告与产业数据,请至https://www.trendforce.cn/research/dram查阅,或洽询业务何凤玲女士linnahe@trendforce.cn。

相关文章

相关报告