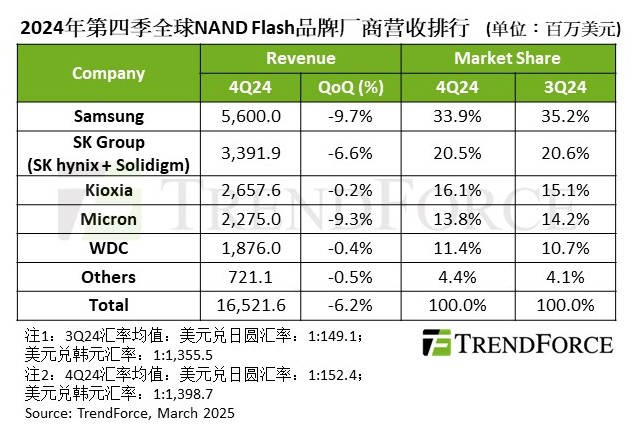

根据TrendForce集邦咨询最新调查,2024年第四季因PC、智能手机等消费性电子产品厂商持续去化库存,供应链大幅调整采购订单,造成NAND Flash价格反转向下,平均销售价格季减4%,整体出货位元也下滑2%,整体产业营收为165.2亿美元,较2024年第三季减少6.2%。

分析2025年第一季市况,尽管供应商已开始积极减产,仍难以避免传统淡季效应,包括Server等各项终端产品备货速度已放缓,预估在订单量、合约价皆大幅衰退的情况下,第一季NAND Flash整体产业营收可能季减高达20%。然而,随着减产加上价格于第一季逐步触底,预期NAND Flash产业下半年可望重回上升轨道。

细究各供应商2024年第四季营收情况,第一名的Samsung(三星)受消费性电子产品需求疲软影响,NAND Flash营收较前一季减少9.7%,为56亿美元。未来Samsung将专注于开发Enterprise SSD,并积极调整投产计划,以应对市场变化。

SK Group [SK集团,含SK hynix(SK海力士)和Solidigm(思得)]受整体市场订单下修影响,2024年第四季出货无法达到先前设定的成长目标,营收季减6.6%、达33.9亿美元,位居第二名。SK接下来将随市场需求动态调整产能,以达到利润最大化,并希望通过HBM、DRAM及Enterprise SSD产品,成为全方位AI生态系统需求的存储器供应商。

营收第三名的Kioxia(铠侠),由于Enterprise SSD出货增加抵销智能手机、PC产品需求疲软的冲击,2024年第四季营收达26.6亿美元,仅季减0.2%。该公司除了增加NAND Flash产品层数,也将大幅改善传输速度,积极以现有设备满足技术升级需求。

Micron(美光)在Enterprise SSD出货表现亮眼,但仍不敌消费需求低迷,2024年第四季NAND Flash营收季减9.3%,为22.8亿美元,排名第四。2025年Micron将减少NAND Flash资本投资,放缓技术升级,并着重60TB以上产品需求,以改善盈利。

Western Digital/SanDisk(西部数据/闪迪)营收排名第五,其2024年第四季消费性电子用产品出货优于预期,整体出货位元呈季增,尽管有价格下滑的不利因素,该公司NAND Flash营收仍与上季持平、为18.8亿美元。随着NVIDIA(英伟达)发布Project Digits及AI PC风潮再起,身为重要PC SSD供应商的SanDisk,营收可望自2025年第二季起逐季上升。

若有兴趣进一步了解并购买TrendForce集邦咨询旗下半导体研究处相关报告与产业数据,请至https://www.trendforce.cn/research/dram查阅,或洽询SR_MI@trendforce.cn。

相关文章

相关报告