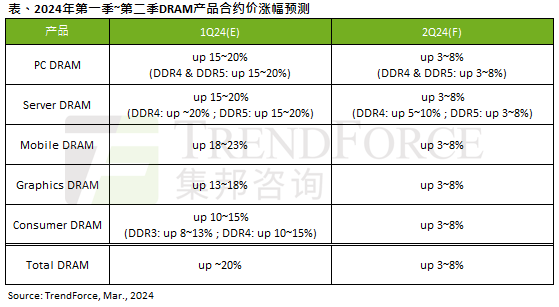

目前观察DRAM供应商库存虽已降低,但尚未回到健康水位,且在亏损状况逐渐改善的情况下,进一步提高产能利用率。不过,由于今年整体需求展望不佳,加上去年第四季起供应商已大幅度涨价,预期库存回补动能将逐渐走弱。因此,TrendForce集邦咨询预估, 第二季DRAM合约价季涨幅将收敛至3~8%。

PC DRAM方面,顺应新CPU机种逐渐转往DDR5的趋势,买方第二季采购量上升。随着原厂大幅转进至先进制程生产DDR5,成本优化使原厂获利明显改善,加上买方对于2024上半年DRAM涨价普遍已有预期心理,故第二季原厂仍欲拉抬价格以增加获利,预估PC DRAM第二季合约价季增约3~8%。值得注意的是,由于部分原厂第一季DDR5合约价涨幅已高于其他产品的平均值,但在AI PC需求尚未浮现下,第二季DDR5合约价涨幅将小幅收敛。

Server DRAM方面,买方仍持续增加DDR5库存,但实际渗透率至今年第一季仍不如预期,意味着DDR5需求仍未全面兑现。同时,原厂正进一步提高DDR5投片量,透过绑量的销售模式以改善获利,使DDR5合约价涨势逐渐转弱。DDR4方面,也因产能限缩后而不需压价抛售,故第二季DDR4合约价涨幅将高于DDR5,价差逐渐缩小,预估Server DRAM第二季合约价季增约3~8%。

Mobile DRAM方面,目前买方库存水位健康,但需求尚且没有明显回温迹象,故品牌第二季的议价态度被动。伴随原厂减产,以及市场自去年下半年起,延续至今年第一季的强劲需求,大幅降低原厂库存水位,改变供应端供过于求的议价劣势。由于原厂欲持续提高获利,目前释出第二季Mobile DRAM合约价涨幅目标是季增10~15%或以上,议价态度强势。然而,TrendForce集邦咨询认为,受买方议价态度被动的影响,可能会缓和卖方强势拉涨的意图,预估Mobile DRAM第二季合约价季增3~8%。

Graphics DRAM方面,受其他DRAM产品的带动,在原厂强势进入上涨周期且涨势持续的情况下,采购端备货动能延续,主流规格GDDR6 16Gb需求仍强,普遍来说采购愿意接受卖方涨幅。目前Graphics DRAM价格暂时没有松动或下跌的迹象,同时原厂将相同类别的产能纷纷转往HBM领域,故对GDDR的生产规划相对保守。此外,由于Graphics DRAM属于浅盘市场产品,后续终端产品的销售动能还需留意。为达到原厂全DRAM品项上涨的目标,预估Graphics DRAM第二季合约价将季增3~8%。

Consumer DRAM方面,仅AI相关领域需求较稳健,以及部分电视及网通应用有库存回补需求,但电信、网络招标项目进度缓慢,整体市况仍处疲弱。观察原厂定价策略有明显差异,三大原厂受惠于AI热潮,库存去化明显,故在亏损压力之下,过去两季涨价态度明确;反观其他原厂库存压力仍在,涨价相对缓慢。目前整体市场供给充足,在价格持续上涨的情况下,已促使买方提前备货,预估Consumer DRAM第二季合约价涨幅将收敛至季增3~8%。

若有兴趣进一步了解并购买TrendForce集邦咨询旗下半导体研究处相关报告与产业数据,请至https://www.trendforce.cn/research/dram查阅,或洽询SR_MI@trendforce.cn。

相关文章

相关报告