根据TrendForce集邦咨询调查显示,随着NAND Flash采购动能进一步收敛,第四季合约价将转为小幅下跌0~5%,终止仅两个季度的上涨周期。担忧市场后续走势以及供应链长短料问题将影响供给方的扩产规划,而后续的需求走势仍是观察指标。以目前来看,NAND Flash供应商对于2022年的扩产规划似乎有收敛态势,预估供给位元年增长率约31.8%;而需求位元年成长幅度为30.8%,在需求成长收敛,而在供应商针对高层数产品的激烈竞争下,将使2022年整体NAND Flash市场进入跌价周期。

高层数进度竞争仍激烈,2022年供给位元成长达31.8%

以NAND Flash的供给面来看,2021年在需求大幅增长的状况下,推动客户高速转进更高层数,也因此数度推升供应商的供给规划,供给年增长幅度近40%,由于基期偏高以及对明年需求展望较弱,预估明年整体NAND Flash供给位元成长仅约31.8%。

高基期及逐步迈入后疫情时代,NAND Flash需求位元成长仅30.8%

以NAND Flash的需求面来看,今年智能手机、笔电、服务器出货量的增长力道均表现强势,也相对垫高2021年的基期,使得2022年生产或出货量要出现大幅成长的难度增加。除此之外,品牌采购端仍苦于长短料问题,但以NAND Flash产品而言,供给相对健康,也使得其库存量逐步上升,压抑采购端后续的备货动能。预估2022年NAND Flash需求位元年增长率约30.8%,低于供给端的增长速度。

智能手机方面,由于包含手机用的主芯片、driver IC等零部件缺料问题持续,将导致原本就是淡季的2022年第一季出货表现恐不尽理想;平均搭载容量方面,由于iPhone 13 Pro/Pro Max开始搭载1TB产品,有望带动Android旗舰机种于2022年跟进采用,小幅度提升高容量出货占比,并驱动各品牌商更着重于256/512GB产品的销售,预期2022年来自智能手机领域的需求位元增长约28.5%,比起数年前动辄近30%的幅度已明显下降。

笔电方面,2022年在疫苗覆盖率逐渐普及的情形下,全球各国将逐步解封,笔电订单在经历2021的高峰后进入调整,即便目前商务型笔电需求受返工需求而出现支撑,但消费机种以及与教育需求高度相关的Chromebook需求则大幅下滑,故预期2022年client SSD需求位元增长率仅23.2%,较2021年出现明显下滑。

服务器方面,2022年将受惠于CSP业者持续拉高出货量,全年服务器整机出货量可望再成长4.5%。enterprise SSD平均容量方面,新的server CPU平台陆续开始支援PCIe Gen4及更多的SSD传输通道数,其核心数及运算能力也都显著提升,使得采用大容量SSD有助于达成更高运算能力,从而节省服务器节点的建置数量,并进而优化数据中心的建设成本;应用方面,AI及大数据运算等需求持续增长,也带动enterprise SSD的平均搭载容量成长力道较往年突出。因此,2022年将在Intel Sapphire Rapids新平台的加入之下,有望引入PCIe Gen5的支援,预期平均容量续受传输速度的提升而再度增长33.5%。

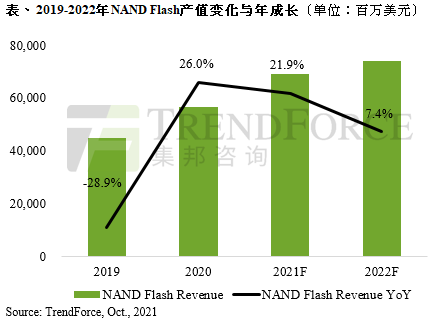

报价下滑抵销位元出货成长,估2022年NAND Flash产值仅增7%

2020年开始,NAND Flash产业连续两年的平均价格并未显著下跌,同时,受惠于疫情推升电子产品以及云端需求,整体需求位元增长表现亮眼,也因此NAND Flash产值连续两年都呈现超过20%的增长。展望2022年,因基期垫高之故,需求增长幅度收敛,恐进入下一轮的跌价周期,平均位元销售单价预期将下滑逾18%,抵销位元出货的成长,使得2022年NAND Flash产值仅成长约7%,可能成为近三年成长率最低的一年。

2021年,芯片产能紧缺席卷全球,半导体产业迎来结构性转变,存储行业亦面临着巨大的机遇和挑战。面对发展良机与各种不确定性因素,国内外存储企业该如何把握机遇实现突围?存储技术演进又将迎来哪些新趋势?11月18日,TrendForce集邦咨询将在深圳举办「全球视野 · 洞察先机 - 2022存储产业趋势峰会」,届时,产业链重量级嘉宾以及集邦咨询存储领域核心分析师将共同探讨2022年全球存储产业市场及技术趋势。会议详情请参考:https://seminar.trendforce.cn/MTS/2022/GB/index/

若有兴趣进一步了解并购买TrendForce集邦咨询旗下半导体研究处相关报告与产业数据,请至https://www.trendforce.cn/research/dram查阅,或洽询业务何凤玲女士linnahe@trendforce.cn 。

相关文章

相关报告