根据TrendForce集邦咨询旗下显示器研究处表示,受惠于疫情衍生的宅经济效应,包含液晶监视器产品在内的IT产品需求持续延烧。然液晶监视器面板供给面临其他产品的产能排挤,以及IC短缺越趋严重的情况,导致供需缺口持续扩大。另外,2021年三星显示器(SDC)将淡出液晶显示器面板供应,预估市占将自去年的12%掉至1%,再加上南京熊猫8.5代线易主等因素,其它液晶显示器面板厂可望从中获取更多机会。

TrendForce集邦咨询分析师王靖怡表示,观察2021年各大液晶监视器面板厂发展趋势,华星光电(CSOT)将成为收割三星显示器淡出的受益面板厂之一,透过买下三星显示器苏州8.5代线,并持续扩增产能与承接曲面VA面板需求的优势,其液晶监视器面板出货量可望因此倍增。

惠科(HKC)则预备进军液晶监视器面板市场,VA、IPS甚至TN产品皆能提供,加上产能充足,又以销售Open Cell(面板半成品)为主,其商业模式与代工厂和以自制为主的韩系品牌厂需求不谋而合,若量产顺利,其出货量将有机会超过1,000万片。然而,尽管华星和惠科液晶监视器面板生产计划大增,零组件IC缺料问题仍在,这也将导致两者的实际出货量受到影响。

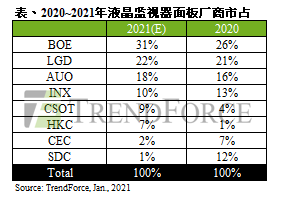

液晶监视器面板第一大厂京东方(BOE)透过并购南京熊猫8.5代线,再加上本身既有产能,市占将自2020年的26%上升至2021年的31%,拉开与第二名乐金显示器(LGD)的差距,后续运营重心将着重在完善整并与融合南京8.5代线以发挥最大优势。

除了华星、惠科欲增加供应量,三星显示器也有意延长生产时间,预估2021年有110万片的产量将全数供应集团品牌。此外,乐金显示器在液晶监视器面板的获利也持续提高,加上客户自三星显示器而来的IPS面板转单,故乐金显示器同样将增加液晶监视器面板产能;出货目标预计上修至3,800万。然第一季受NEG玻璃熔炉跳电事件影响,可能导致其产能增加的时间点延后。

受到品牌对于曲面面板的强劲需求带动,友达(AUO)将着重在增加曲面产品产能,预估2021年其曲面面板市占将接近五成;而受惠于电竞与曲面液晶监视器需求畅旺,加上今年预备将资源挹注在液晶监视器产品,使得友达占全球监视器面板比重可望上升至18%。而群创(INNOLUX)今年则专注在改善液晶监视器产品结构,并增加单位面积含金量,因此极力拉抬大尺寸、IPS及电竞产品的出货占比。

若有兴趣进一步了解并购买TrendForce集邦咨询旗下显示器研究处相关报告与产业数据,请至https://www.trendforce.cn/research/wv查阅,或洽询业务王春胜先生perrywang@trendforce.cn。